戸籍等の収集と法定相続情報証明制度

今回はご相談者様のほぼ全ての方が面倒だったとおっしゃる戸籍等の収集と法定相続情報証明制度について説明します。

1.そもそも戸籍の収集は本当に必要なのか

結論から申しますと、日本で銀行口座をお持ちでない方はほぼいないと思われるので、相続手続きのため戸籍等の収集は必要です。

ただ、全ての方が被相続人の出生から死亡までの戸籍が必要という訳ではございません。公正証書遺言(公証役場というところで作成する遺言)があり、相続税の申告が必要でない方など一定の方については、被相続人の死亡したことの分かる戸籍その他の書類※があれば相続手続きを行うことが出来ます。

※金融機関により必要書類が異なりますのでご確認ください。

上記の通り、一定のケースを除いた多数の方は被相続人の出生から死亡までの戸籍等を収集する必要が生じます。

なぜ、収集が必要かといいますと「相続人の確定」を行う必要があるためです。

ご相続が発生した場合に遺産を取得出来る者は民法で定められており、遺言書による指定がある場合を除き下記の通りとなります。

・必ず相続人になる人:配偶者

・第1順位の相続人:被相続人の子(養子・胎児を含み、子が先に亡くなっている

場合は孫)

・第2順位の相続人:被相続人の父親・母親(直系尊属)

・第3順位の相続人:被相続人の兄弟姉妹(兄弟姉妹が先に亡くなっている場合は

甥、姪)

配偶者は必ず相続人となり、第1順位の人がいればその人が相続人に、いなければ

第2順位の人が相続人に、第2順位の人もいなければ第3順位の人が相続人になります。

なお、以下のような方は相続人にはなりません。

・内縁の配偶者

・離婚した元配偶者

・義理の息子、娘(子の妻など)

・再婚相手の連れ子(養子にしている場合を除く)

一番よくあるケースの配偶者とお子様が相続人となるケースの場合、まず配偶者がいることを証明しなければなりません。これは被相続人の謄本等を取得すれば簡単に行うことが出来ます。

次に子供がいること、そして何名いて、具体的に誰なのかを特定する必要があります。

単純に被相続人と配偶者の間に子供がいたからその子と思われるかもしれませんが、

実はそう単純な話ではございません。

といいますのも、①離婚した元配偶者との間に子供がいた②愛人との子供を認知して

いた(又は遺言により認知した)といったことも考えられるためです。

そしてこれらが戸籍等の収集の結果判明することも現実的にはあります。

そのため被相続人の出生から死亡までの戸籍を収集し被相続人の親族関係を確認する

必要があるのです。

なお、一番大変な被相続人の兄弟姉妹、甥・姪が相続人となるケースの場合、①被相続

人に子供がいないことを被相続人の出生から死亡までの戸籍で確認し、②被相続人の

父親・母親(直系尊属)が既に亡くなっていることを戸籍等で確認し、③父親・母親の

出生から死亡までの戸籍等を確認して子供(被相続人から見た兄弟姉妹)を確認し、④

兄弟姉妹が現在ご存命かを戸籍等で確認し、⑤兄弟姉妹が既に亡くなっている場合は

甥・姪がいてご存命であることを戸籍等で確認する必要があります。

この場合、収集する戸籍等の数は膨大なものとなります。

これらの作業を怠り、後で新たな相続人が判明した場合、遺産分割協議(だれがどの遺

産を分けるかの話合い)は無効となります。つまり、新たな相続人を含め再度遺産分割

協議を行う必要があるのです。

また、冒頭でも述べた通り一定の場合を除き、金融機関や証券会社は遺産の名義変更時

に被相続人の出生から死亡までの戸籍等の提出を求めてきますので、やはり戸籍等の

収集は避けては通れないものとなります。

2.戸籍謄本等の取得

亡くなった方の戸籍等は本籍地の市区町村の役所で取得することが出来ます。

本籍地が不明な場合は本籍地を記載する旨を申請書に記載して取得した住民票の除票から確認できます。

戸籍は転籍(本籍地の異動)、婚姻、法律の改正により変更が生じますので、その市区町村に存在する亡くなられた方の全ての戸籍等を取得するようにします。

(〇〇市→△△市へ異動している場合、△△市で取得可能なのは△△市に異動した後の戸籍のみです。)

戸籍の取得申請書にはいつからいつの戸籍が必要か記載する箇所がありますので、そこに出生から死亡までと記載すればその市区町村にある戸籍は全て取得できます。

そうして取得した戸籍には「××市から入籍」のようにその市区町村の前に戸籍のあった市区町村が記載されているため、従前の戸籍も取得していきます。

順々に戸籍を取得していき出生地の戸籍まで取得できれば完了です。

なお、戸籍の取得は窓口での取得の他、郵送による取得も可能です。

最終の本籍地以外は遠方となる可能性が高いため郵送による取得がおすすめです。

なお、戸籍取得には手数料が必要です。郵送の場合は郵便局で購入できる定額小為替により支払います。その市区町村に何部戸籍があるか分かりませんので多めに定額小為替を郵送します。過剰に郵送した分は定額小為替により返却されます。

未利用の定額小為替は受取人の欄に記載が無ければ現金へ払い戻すことが可能です。

ただし、定額小為替発行手数料の払い戻しはないためご注意ください。

なお、本籍地以外の市区町村でも戸籍の取得が可能となることが予定されており、令和5年度中の開始が予定されています。

3.収集した戸籍の読み取り及び法定相続情報証明制度の利用

2.で述べた通り死亡時の本籍地から出生時の本籍地へ順々に戸籍を取得していきますが、ここで多くの方は以下のように感じられると思います。

・戸籍を集めたが古い戸籍は何が書いてあるか読めない

・相続人が誰か確証をもてない

戸籍は現在であれば電算(コンピュータ)化されているため、文字は読みやすくなっていますが、被相続人の生年月日は昭和初期となることが多く、当時の戸籍は手書きの文字となっているため、慣れていないと解読が困難なこともございます。

また、戸籍には既に合併等で存在しない市区町村も記載されていることも解読を難しくしている要因となります。

上記の通り普段相続手続きを行っていない方にとって戸籍を収集し、相続人を確定させることは簡単ではなく、それが不動産その他の財産の相続登記・名義変更の妨げになっていました。

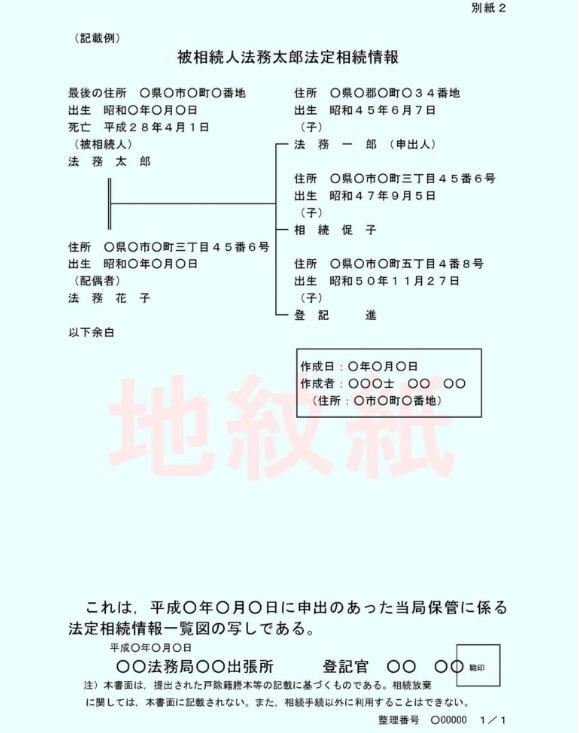

そこで、平成29年から運用が開始されたのが、「法定相続情報証明制度」です。

制度を簡単に申しますと、

① 相続人等又は代理人が戸籍等を収集する

② 相続人等又は代理人が親族図のような表(見本参照)を作成する

③ 法務局が戸籍等と付け合わせ相続人が正しいかを確認する

④ 法務局が金融機関の遺産名義変更や相続登記でも利用できる証明書を作成・交付してくれる

制度です。

<法定相続情報一覧図のイメージ>

こちらの制度ですが、メリットとして

① 認識している相続人が正しいか法務局の確認を受けることが出来る

② 無料で必要な部数交付を受けることが出来る(金融機関等に出生~死亡までの戸籍等を都度提出する必要が無くなるので、金融機関等からの戸籍等の返却を待つことなく他の手続きを行うことが可能となる。)

③ 不動産の相続登記に利用できる

④ 戸籍の一部紛失等による再取得を防げる

があげられます。

また、相続手続きに強い司法書士や税理士等であれば戸籍等の取得、一覧図の作成を代理人として行うことが可能です。

つまり、手数料が生じますが面倒な戸籍等の取得を全て専門家に依頼することが出来るのです。

遺産整理手続きは戸籍等を取得した後も預貯金の残高証明書の取得、不動産の相続登記、金融資産の名義変更、預貯金等の分配など多くの手続きが続きます。

全てをご自身で行った場合、手続きには80時間を要するとも言われています。

これらの手続きに戸籍等を都度提出する必要がなくなり、無料で必要部数の交付を受けることのできる法定相続情報一覧図は非常に有効である点はもうご理解頂けるかと思います。

4.「税金以外」にも対応してくれる事務所へご依頼を

ここまで述べてきたことで相続手続きには時間がかかり、煩雑であることはご理解頂けたかと存じます。

現在、必要書類の準備は全て相続人等にまかせ相続税等の税金の申告のみしか対応していない会計事務所が多くございます。

しかし、税金の申告は数ある相続手続きのうちの一つでしかなく、相続手続きには他にも多くのものがございます。

そのため「相続手続き」という範囲でサポートのできる事務所へご依頼頂くのが望ましいと思われます。

弊社では上記の法定相続情報制度にも対応しているほか、遺言書の有無の確認、遺産の有無の照会、名義変更サポートその他の手続きにも対応しておりますのでぜひご利用を検討頂ければと思います。

※本記事は掲載開始日の法令・情報に基づいて作成されたものです。

税制改正その他の事由により現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと細心の注意を払い執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合も当法人は一切の責任を負いません。